Werk hard, geniet hard. Zorg dat uw werk loont.

Hoe kan u op een fiscaalvriendelijke manier vermogen vanuit uw vennootschap naar uw privé overhevelen? Thomas de Bruin legt als expert bij Van Breda Advisory enkele …

Iedereen is het erover eens dat klassieke spaarboekjes vandaag bijna niets opbrengen. Beleggen kan dan een alternatief zijn. Maar omwille van de complexiteit en de risico’s schrikt dit heel wat spaarders af. Een beleggingsplan is dan een goede oplossing.

Iedereen is het erover eens dat klassieke spaarboekjes vandaag bijna niets opbrengen. Beleggen kan dan een alternatief zijn. Maar omwille van de complexiteit en de risico’s schrikt dit heel wat spaarders af. Een beleggingsplan is dan een goede oplossing.

Als u wilt beleggen, kan een beleggingsplan u helpen om uw doelstellingen te halen. Denkt u aan de toekomst van uw kinderen en kleinkinderen? Wilt u extra pensioenkapitaal? Spaart u met een specifiek doel voor ogen? Dan kunt u maandelijks een bedrag naar uw spaarrekening overschrijven. Maar is dat wel de juiste aanpak? Met een beleggingsplan belegt u gespreid in de tijd, automatisch en op vaste tijdstippen. Dankzij deze aanpak verhoogt u de kans op een mooi rendement.

“Wie nu een beleggingsplan opstart, neem zijn toekomst vandaag nog in handen.”

Spaarrekeningen brengen vandaag zo goed als niets op. Wat als u datzelfde bedrag op precies hetzelfde ritme belegt via een beleggingsplan? Dan wordt de kans op een mooi rendement een pak groter.

Vergelijk een beleggingsplan met de aflossing van uw hypothecair krediet. Elke maand gaat automatisch een som van uw rekening om de lening voor uw huis af te betalen. Na jaren afbetalen is het huis van u.

Ook met een beleggingsplan zet u maandelijks een bepaalde som opzij. U bouwt er geen huis mee op maar wel een extra spaarpot om later de dingen te kunnen doen die u wil doen. Een extra vermogen naast uw wettelijk pensioen. De dag waarop uw professioneel inkomen wegvalt, kunt u dankzij dat vermogen blijven genieten.

Helaas, je hebt de cookies voor het tonen van externe inhoud niet aanvaard. Wil je toch weten wat hier te zien is? Pas dan je voorkeuren aan in onze cookieverklaring.

Afwachten welk bedrag op het einde van de maand op de rekening overblijft en dit bedrag dan sparen, kan een optie zijn. Maar de ervaring leert helaas dat heel wat mensen niet genoeg overhouden om dit te doen. Een mens leeft nu eenmaal naar wat hij heeft.

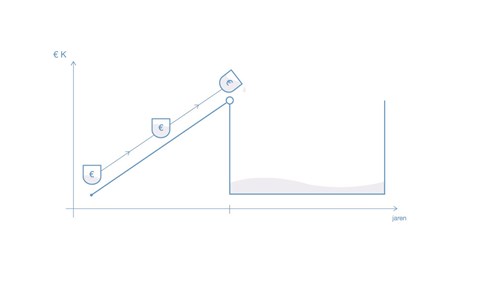

Zet u aan het begin van de maand systematisch een bedrag opzij om te beleggen, dan hoeft u zich hierover geen zorgen te maken. Deze duidelijke structuur geeft gemoedsrust. Dankzij een doorlopende opdracht spaart u zonder dat u daar elke maand opnieuw aan hoeft te denken. De dag waarop uw professioneel inkomen wegvalt, kunt u dankzij dat extra gespaarde bedrag blijven genieten. Om een inkomensbreuk op pensioenleeftijd te vermijden, is het aangewezen om tijdens uw actieve carrière elke maand een som opzij te zetten. Een maandelijks beleggingsplan bespaart u van een post-professionele depressie want dit plan zorgt ervoor dat u ook later nog leuke dingen kan doen (= uitgestelde consumptie).

Om een inkomensbreuk op pensioenleeftijd te vermijden, is het aangewezen om tijdens uw actieve carrière elke maand een som opzij te zetten. Een maandelijks beleggingsplan bespaart u van een post-professionele depressie want dit plan zorgt ervoor dat u ook later nog leuke dingen kan doen (= uitgestelde consumptie).

Als we het hebben over de kracht van samengesteld rendement bij een beleggingsplan op lange termijn roept dat vragen op. Begrijpelijk. We maken de vergelijking met de aankoop van een huis.

Een huis kopen heeft enkel een voordeel op lange termijn. Bent u van plan om na de aankoop snel te verhuizen, dan is huren een betere optie. Met een beleggingsplan is dat net zo. Pas als u op lange termijn belegt, zal uw vermogen echt aanzienlijk groeien.

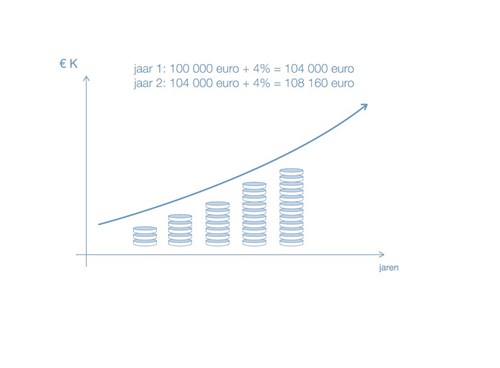

Stel:

U belegt 10 000 euro aan 4% samengesteld rendement.

Wat na 1 jaar? U krijgt 400 euro bruto rendement

De tussentijdse totaalsom is 10 400 euro

Wat na 2 jaar? U krijgt 416 euro bruto rendement (berekend op 10 400 euro – het bedrag na jaar 1)

De tussentijdse totaalsom is 10 816 euro

En zo gaan we verder, jaar na jaar.

Het rendement van de belegging brengt op zijn beurt ook nog eens rendement op. Vergelijk het met een sneeuwbal die tijdens het rollen steeds groter wordt. Hoe vroeger u hiermee begint, hoe groter het sneeuwbaleffect en hoe sterker uw vermogen zal groeien. Vroeg begonnen is ook in dit verhaal half gewonnen. Door de kracht van samengestelde rendementen geniet u van rendement op rendement. Dit zorgt ervoor dat vooral de (kleinere) spaarbedragen in het begin van uw professionele carrière de grootste positieve impact hebben op uw eindkapitaal.

Door de kracht van samengestelde rendementen geniet u van rendement op rendement. Dit zorgt ervoor dat vooral de (kleinere) spaarbedragen in het begin van uw professionele carrière de grootste positieve impact hebben op uw eindkapitaal.

Wat is het juiste moment om te beleggen? Het is een vraag die klanten vaak stellen. Ze zijn bang om op het verkeerde moment in te stappen en stellen het dan soms maar liever uit.

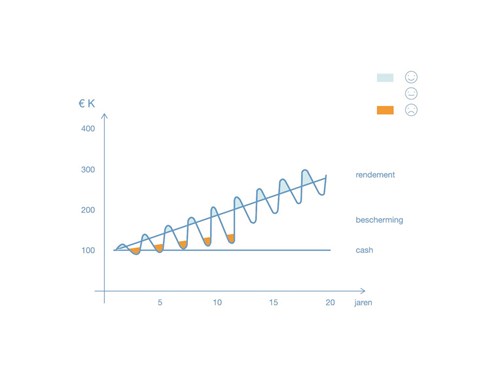

Planmatig beleggen is ook dan het antwoord. Stap elke maand voor een stukje in. Door niet in één keer te beleggen, maar aankopen te spreiden in de tijd, verlaagt u het risico om op het verkeerde moment te beginnen met beleggen. U koopt soms tegen hogere koersen en dan weer tegen lagere koersen aan. Na verloop van tijd hebt u een investering tegen een zeer goede gemiddelde aankoopkoers.

U zet meteen ook uw emoties buitenspel. Het stemmetje dat u influistert om veel te kopen als de beurzen hoog staan en alles te verkopen als het even slecht gaat, zet u meteen ook schaakmat. Door planmatig te beleggen vermijdt u dat u onder druk van de beurskoersen paniekerige of hebzuchtige beslissingen neemt. Ook dat is goed voor uw gemoedsrust. En op lange termijn ongetwijfeld ook voor uw portefeuille.’ Een spaarplan in een gespreide beleggingsportefeuille is onderhevig aan tussentijdse schommelingen maar op termijn vertalen deze schommelingen zich in een hoger rendement.

Een spaarplan in een gespreide beleggingsportefeuille is onderhevig aan tussentijdse schommelingen maar op termijn vertalen deze schommelingen zich in een hoger rendement.

Hoe kan u op een fiscaalvriendelijke manier vermogen vanuit uw vennootschap naar uw privé overhevelen? Thomas de Bruin legt als expert bij Van Breda Advisory enkele …

COVID-19 bedreigt niet alleen onze gezondheid maar laat ook op de financiële markten zijn sporen na. Wat is de invloed van deze crisis op onze beleggingen? Bank Van Breda …

Neem uw toekomst in handen, start een beleggingsplan